Hàm IRR trong excel – Công thức và ứng dụng hàm

Để phân tích tài chính trên Excel, ngoài hàm NPV còn có hàm IRR. Hàm IRR trong Excel giúp người dùng tính toán khả năng sinh lời của các dự án đầu tư. Từ đó giúp người dùng đưa ra những quyết định hiệu quả. Nếu bạn cũng đang tìm kiếm thông tin về hàm này thì hãy theo dõi bài viết dưới đây.

Bài viết này sẽ, hamexcel.net sẽ chia sẻ thông tin chi tiết về hàm IRR trong Excel. Khái niệm, cấu trúc và ví dụ thực tế của nó trong quản lý tài chính.

Hàm IRR trong Excel là hàm gì?

Hàm IRR được là hàm tính tỷ suất sinh lời nội bộ. Đây là tỷ lệ chiết khấu mà làm cho giá trị hiện tại ròng (NPV) của một loạt dòng tiền trở về 0. Hiểu đơn giản là IRR cho thấy tỷ lệ lợi nhuận mà một dự án hoặc khoản đầu tư có thể tạo ra trong một khoảng thời gian nhất định. Hàm IRR được xếp vào nhóm hàm nâng cao bởi tính phức tạp từ khái niệm đến ứng dụng của nó.

Đối với kết quả của hàm IRR cao hơn chi phí vốn, dự án có thể được chấp nhận. Ngược lại, nếu thấp hơn, dự án có thể không khả thi. Hàm này giúp nhà đầu tư dễ dàng so sánh lợi nhuận tiềm năng của các dự án khác nhau. Từ đó, thay đổi mức đầu tư để có thể đạt được kết quả lợi nhuận tốt nhất.

Cấu trúc hàm IRR trong Excel như nào?

- Công thức hàm: =IRR(values, [guess])

Trong đó:

- Tham số values: Là mảng hoặc phạm vi chứa các dòng tiền. Dòng tiền đầu tiên (thường là một số âm, thể hiện chi phí đầu tư ban đầu) phải nằm ở vị trí đầu tiên trong mảng.

- Tham số guess: (Tùy chọn) Là giá trị ước lượng cho IRR. Nếu không lựa chọn, Excel sẽ mặc định là 10%.

Những lưu ý khi sử dụng hàm IRR trong Excel

- Một dự án có thể có nhiều tỷ suất sinh lợi nội bộ nếu có nhiều dấu hiệu thay đổi dòng tiền. Bạn cần nắm rõ điều này trước khi đưa ra quyết định chắc chắn

- IRR chỉ có giá trị nếu dòng tiền được dự đoán chính xác. Sự biến động của dòng tiền có thể làm sai lệch kết quả.

Ví dụ ứng dụng hàm IRR trong Excel

Ví dụ 1: Đầu tư vào một dự án bất động sản

Giả sử bạn đang xem xét một dự án đầu tư vào bất động sản. Các dòng tiền dự kiến trong 5 năm như sau:

| A | B |

|---|---|

| Năm | Dòng tiền |

| Vốn ban đầu | -200000 |

| 1 | 50000 |

| 2 | 60000 |

| 3 | 70000 |

| 4 | 80000 |

| 5 | 90000 |

Tại ô B8, bạn nhập công thức sau: =IRR(B2:B7)

- Nhấn Enter, Excel sẽ trả về một giá trị: 0.145,( tức là 14.5%). Có nghĩa là tỷ suất sinh lợi nội bộ của dự án này là 14.5%. Nếu chi phí vốn của bạn thấp hơn 14.5%, bạn nên đầu tư vào dự án này.

Ví dụ 2: Đầu tư vào một doanh nghiệp khởi nghiệp

Giả sử bạn muốn đầu tư vào một doanh nghiệp khởi nghiệp với các dòng tiền như sau:

| A | B |

| Năm | Dòng tiền |

| Vốn ban đầu | -50000 |

| 1 | 10000 |

| 2 | 20000 |

| 3 | 30000 |

| 4 | 40000 |

Tại ô B7, nhập công thức: =IRR(B2:B6)

- Kết quả trả về là 0.151(tức là 15.1%).

Ta hiểu IRR 15.1% cho thấy tỷ suất sinh lợi nội bộ của khoản đầu tư vào doanh nghiệp khởi nghiệp này là 15.1%. Nếu bạn có chi phí vốn 12%, đầu tư vào doanh nghiệp này sẽ là một quyết định tốt.

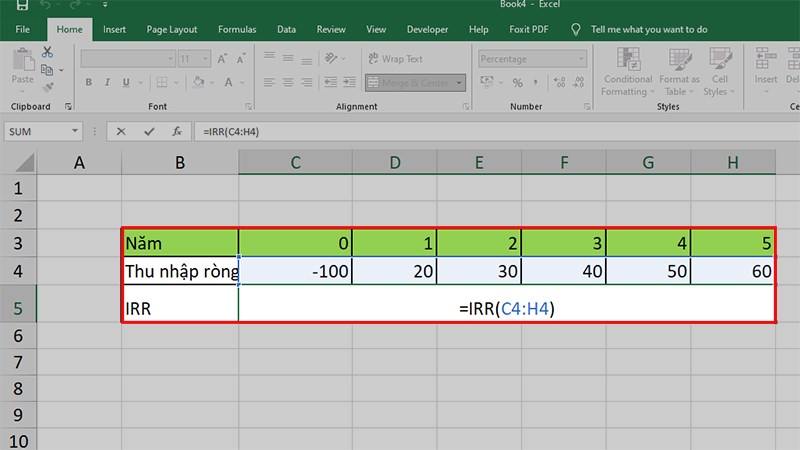

Ví dụ 3: Phân tích một dự án đầu tư

Giả sử bạn đang xem xét một dự án đầu tư với các thông tin sau:

| A | B | C |

| Năm | Dòng tiền | Tỉ lệ chiết khấu |

| Vốn ban đầu | -100000 | 10% |

| 1 | 30000 | |

| 2 | 40000 | |

| 3 | 50000 | |

| 4 | 60000 | |

| 5 | 70000 |

Để phân tích dự án toàn diện hơn, ta nên sử dụng 2 hàm NPV và IRR để có cái nhìn rõ ràng và khách quan hơn.

- Tại ô C3 ta tính giá trị ban đầu của các dòng tiền trừ đi số vốn ban đầu với công thức: =NPV(C2, B3:B7) + B2

- Nhấn Enter, Excel sẽ trả về giá trị NPV cho dự án.

- Sau đó, tại ô C4 ta tính IRR theo công thức: =IRR(B2:B7). Nhấn Enter, Excel sẽ trả về giá trị IRR cho dự án.

Bạn nhận được kết quả như sau:

- NPV: 22.593 USD

- IRR: 0.186 (18.6%)

Như vậy ta thấy, giá trị NPV dương cho thấy khả năng sinh lợi cao hơn số vốn ban đầu. Cùng với tỷ suất sinh lời nội bộ lớn hơn chi phí vốn 10%. Điều này cho thấy khả năng cao dự án này khả thi.

Bài tập thực hành

Bài 1: Bạn là một nhà đầu tư đang xem xét một dự án khởi nghiệp. Các dòng tiền dự kiến trong 5 năm như sau:

- Chi phí đầu tư: -50.000 USD

- Năm 1: 15.000 USD

- Năm 2: 20.000 USD

- Năm 3: 25.000 USD

- Năm 4: 30.000 USD

- Năm 5: 35.000 USD

Yêu cầu: Tính toán tỷ suất sinh lợi nội bộ (IRR) của dự án bằng hàm IRR. sau đó gải thích kết quả: Nếu chi phí vốn của bạn là 12%, bạn có nên đầu tư vào dự án này không? Tại sao?

Bài 2: Bạn đang xem xét một dự án xây dựng với các dòng tiền như sau:

- Chi phí đầu tư: -200.000 USD

- Năm 1: 50.000 USD

- Năm 2: 70.000 USD

- Năm 3: 80.000 USD

- Năm 4: 90.000 USD

- Năm 5: 100.000 USD

- Tỷ lệ chiết khẩu 8%

Yêu cầu: phân tích chi tiết về dự án trên 2 chỉ số NPV và IRR. sau đó so sánh IRR với chi phí vốn 15%. Dựa vào kết quả, hãy đưa ra quyết định xem bạn có nên thực hiện dự án này hay không và lý do cho quyết định của bạn.

Bạn hãy hoàn thiện các bài tập trên để phát triển tư duy đánh giá dữ liệu. Cũng như việc làm bài tập thường xuyên sẽ giúp bạn làm quen với cashc dùng của hàm. Giúp cho việc áp dụng vào thực tế được dễ dàng hơn.

Tổng kết

Hàm IRR trong Excel giúp bạn đánh giá các dự án đầu tư và đưa ra quyết định hiệu quả. Mặc dù có một số hạn chế, nhưng nếu bạn hiểu rõ về cách sử dụng và ý nghĩa của IRR. Bạn có thể tận dụng tối đa khả năng phân tích tài chính của hàm này. Để hiểu rõ về hàm này, bạn hãy theo dõi lại bài viết trên cùng ví dụ mà hamexcel.net chia sẻ. Điều đó sẽ giúp bạn nắm rõ cách ứng dụng hàm từ đó áp dụng vào thực tế được hiệu quả hơn.